Excepté au cours des cinquante dernières années – avec l’avènement outrancier de la monnaie papier puis numérique -, l’Or était historiquement la valeur de réserve monétaire par excellence avec l’existence, jadis, de l’étalon-Or puis de la convertibilité du dollar en Or avec les accords de Bretton Woods post Deuxième Guerre Mondiale.

Pour beaucoup de citoyens à l’échelle mondiale, le précieux métal jaune est tombé en désuétude au cours dudit dernier demi-siècle. Pourtant, les performances financières constatées depuis cent ans sont quasiment sans équivalence et vont grandement en la faveur de l’Or.

En effet, l’évolution constatée sur cette période est de l’ordre d’un facteur 100, puisque une once d’or (31,10 grammes) coûtait 20 dollars US en 1920 et qu’elle coûte aujourd’hui un peu plus de 2 000 dollars US.

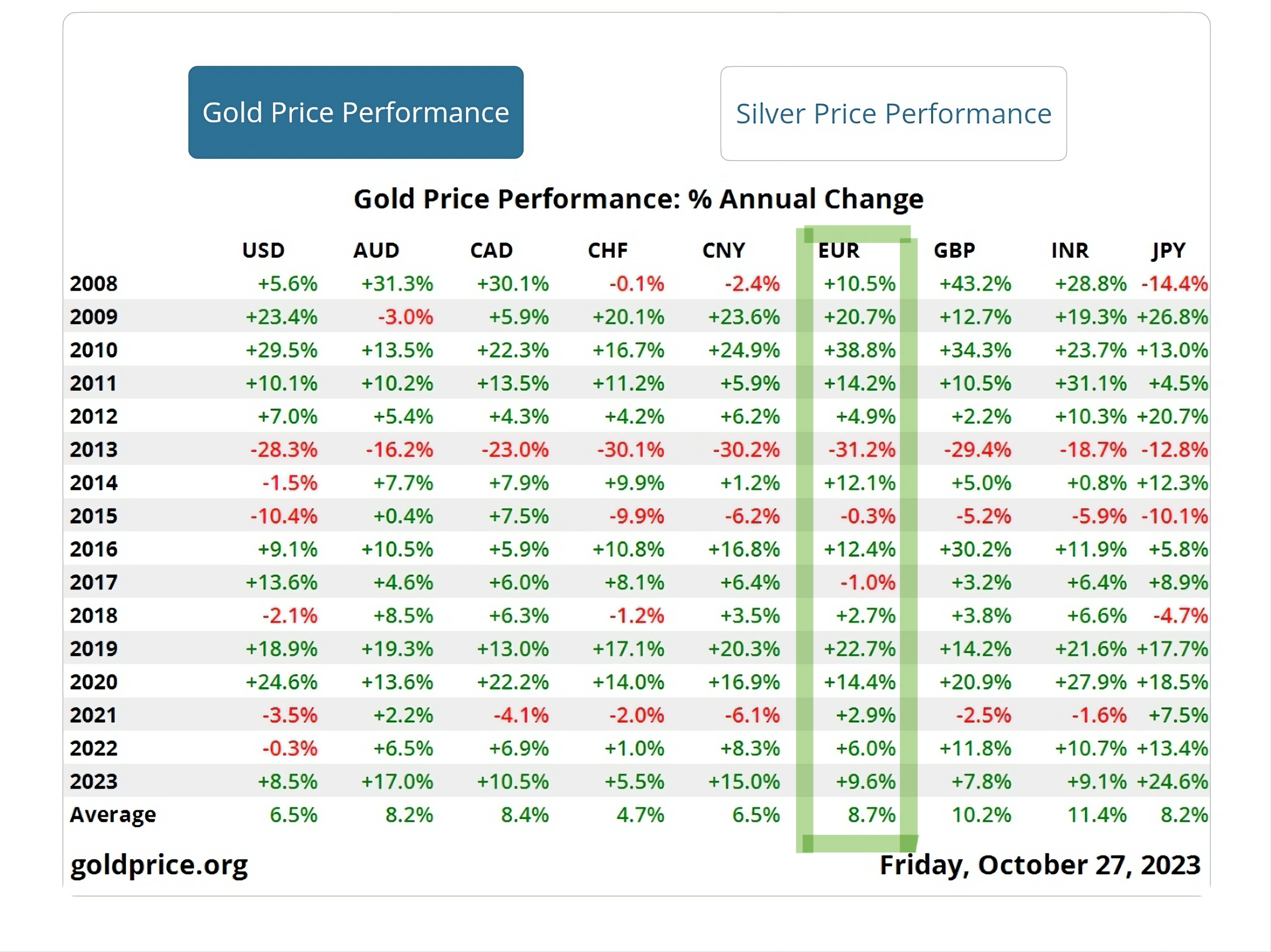

Toutefois, les données évoquées ci-avant concernent l’évolution de l’Or en Dollar américain. Cependant, il est utile d’observer son évolution dans d’autres devises et, en particulier, l’Euro. Cette dernière devise étant présente depuis 1999, soit désormais, un quart de siècle à date de l’article, il est utile d’observer si les performances dudit métal sont tout aussi conséquentes en Euro qu’en Dollar américain.

Manifestement, et sans détour aucun, les performances de l’Or en Euro sont au rendez-vous et absolument sans équivoque.

En passant de 9 500 euros le kilogramme (début 2000) à près de 61 000 euros (actuel), cela représente une évolution d’un facteur 6,4 en l’espace de moins de 25 ans et produisant ainsi un rendement moyen d’environ 8,40% par an ; rendement qui témoigne plutôt une dévaluation monétaire moyenne de plus d’environ 8,40% par an (mais cela n’est pas l’objet de cet article).

Afin de mettre en perspective ces données, il est utile de rappeler que l’indice boursier français principal (CAC 40) était à 5 900 points début janvier 2000 et qu’il est à près de 6 800 points aujourd’hui. Cela représente une performance moyenne de 0,40% par an sur la même période, soit un rendement annuel vingt fois moindre que l’Or.

En ce qui concerne la bourse américaine, l’indice boursier américain principal (S&P 500) était à 1 470 points début janvier 2000 contre 4 117 points aujourd’hui. Cela représente une performance moyenne de 4,35% par an sur la même période et un rendement près de deux fois moindre que l’Or.

À titre de dernier exemple de comparaison, les données INSEE montrent que l’évolution des prix immobiliers en France sur la période allant de 2000 à octobre 2023 sont de l’ordre d’un facteur compris à 2,5 (moyenne française, produisant un rendement moyen de 2,89% par an) à 3,6 (moyenne parisienne, produisant un rendement moyen de 5,48% par an).

Enfin, si beaucoup d’actions de grandes entreprises mondiales atteignent actuellement des plus hauts historiques et que de (très) rares titres fournissent des rendements supérieurs à 9% par an (exemple : Apple) – il est utile de rappeler qu’il en irait tout à fait différemment sans les énièmes Quantitative Easing (Assouplissements monétaires Quantitatifs, c’est-à-dire l’usage de la planche à billets) à répétition ayant artificiellement soutenus l’économie mondiale ainsi que la spéculation. L’Or, quant à lui, était/est loin d’avoir le vent en poupe puisque les banquiers centraux l’ont longtemps déconseillés à titre d’investissement. Pourtant, malgré cela, les performances patrimoniales produites par le métal jaune sont particulièrement importantes, sans équivoque et presque sans équivalent à l’échelle mondiale concernant un pur produit d’investissement (à différencier d’un produit financier spéculatif : Actions, ETFs, Warrants, Turbos, etc.).